Договор купли продажи фискальный чек и регистрации онлайн кассы: образец 2024 года

- Кто обязан заключить договор с ОФД

- Договор с оператором фискальных данных для онлайн-кассы

- Как выбрать ОФД

- Условия договора с ОФД

В 2024 году завершается очередной этап перехода субъектов предпринимательства на онлайн-кассы – с 01.07.2022 года новые ККТ обязаны внедрить ИП без сотрудников на ЕНДВ или патенте, а также юрлица-«вмененщики», вне зависимости от количества сотрудников. Одним из этапов перехода на онлайн-кассу является заключение договора с ОФД, которые будет обеспечивать передачу сведений о расчетах в ФНС.

В статье разберем, как заключить договор с оператором фискальных данных для онлайн-кассы.

к содержанию ↑Кто обязан заключить договор с ОФД

Онлайн-кассы – новая модификация кассовой техники, которая дополнена функциями электронной обработки расчетов, в том числе передачей чеков на электронную почту покупателя, а также возможность считки QR-кодов. Однако, основная функция онлайн-касс заключается в возможности передачи данных о сделках в ФНС посредством ОФД (оператор фискальных данных).

Основанием для предоставления услуг ОФД является договор. Наличие договора с ОФД обязательно для организаций и предпринимателей, которые обязаны использовать онлайн-кассы согласно изменениям, внесенных в ФЗ-54 «О ККТ».

к содержанию ↑Договор с оператором фискальных данных для онлайн-кассы

Субъект хозяйствования обязан заключить договор с ОФД сразу после приобретения онлайн-кассы. Использование нового кассового аппарата без наличия договора не допускается.

Как выбрать ОФД

Согласно ФЗ-54, услуги по обработке, хранению и передачи данных с фискальных накопителей в ФНС могут оказывать только ОФД, включенные в закрытый перечень ФНС.

Аккредитацию ФНС получают ОФД, имеющие лицензию на предоставление услуг связи, а также лицензию ФНС по техзащите конфиденциальной информации.

Список ОФД, с которыми могут сотрудничать компании, постоянно обновляется. С актуальным перечнем ОФД, согласованных фискальными органами, можно ознакомиться на сайте ФНС → https://www.nalog.ru/rn77/related_activities/registries/fiscaloperators/

Условия договора с ОФД

В настоящее время бланк договора с ОФД законом не утвержден. Также отсутствует какие-либо рекомендации по оформлению договора со стороны ФНС.

В связи с этим договор с оператором фискальных данных для онлайн-кассы составляет в свободной форме, при условии соблюдения норм ГК РФ. Договор с ОФД должен содержать следующие обязательные реквизиты:

- наименование документа;

- дата, место составления;

- наименование сторон в преамбуле;

- ФИО, должности ответственных лиц, выступающие подписантами сторон договора, основания для полномочий (доверенность, устав);

- адреса сторон;

- банковские реквизиты.

Ниже в таблице перечислены основные разделы, которые следует предусмотреть при заключении договора с ОФД:

№ п/п

Предметом договора являются услуги ОФД, оказываемые заказчику в части приема, обработки фискальных данных и их передачу ФНС по каждой единицы ККТ, указанной в договоре.

Права и обязанности ОФД

- иметь необходимые лицензии и документы, подтверждающие право оказания услуг;

- обеспечивать бесперебойный прием данных на ККТ и передачу в ФНС;

- гарантировать хранения фискальных данных на электронном накопителе не менее 5-ти лет;

- обеспечивать возможность предоставления кассового чека покупателю в электронном виде;

- сохранять конфиденциальные сведения заказчика.

ОФД имеет право на получение от заказчика своевременной и полной оплаты услуг.

Права и обязанности субъекта хозяйствования

Заказчик услуг обязан:

- применять исправную ККТ и фискальный накопитель, соответствующий требованиям ФЗ-54;

- своевременно и в полном объеме оплачивать услуги ОФД;

- предоставлять ОФД доступ к ККТ в случае такой необходимости.

Заказчик имеет право на:

- контроль за качеством услуг ОФД;

- отказ от услуг ОФД при их ненадлежащем оказании;

- расторжение договора с ОФД в установленном порядке.

Стоимость услуг ОФД включает абонентскую плату за:

- прием, хранение, обработка, отправка данных в ФСН;

- услугу «Личный кабинет налогоплательщиков ОФД»;

- услуги отправки электронных счетов и СМС-сообщений покупателям.

Абонентская плата устанавливается за единицу ККТ.

Договор действует с момента подписания его сторонами до указанной даты. Стороны вправе отразить в договоре возможность и условия его пролонгации.

Договор с ОФД является одним из документов, обязательных для предоставления в ФНС при регистрации онлайн-кассы и для дальнейшей эксплуатации ККТ.

к содержанию ↑Онлайн-кассы для интернет-магазинов: 54-ФЗ и применение контрольно-кассового оборудования в интернет-магазине в 2024 году

Начнем со спойлера: применять онлайн-кассу обязаны все интернет-магазины, вне зависимости от организационно-правовой формы и режима налогообложения. Об этом прямо говорит Федеральный закон № 54-ФЗ. Сегодня расскажем о возможных вариантах приобретения, порядке применения и регистрации онлайн-касс.

Если вы представили себе устройство с кнопочками, ящиком для денег и бумажные чеки, разочаруем: ничего этого в 99% случаев не будет. Технологии шагнули далеко вперед, особенно в сегменте e-commerce.

В ряде вариантов вы вообще никогда не увидите свою онлайн-кассу — она будет находиться на сервере поставщика услуги. Но обо всем по-порядку.

к содержанию ↑Что говорит закон

Порядок применения контрольно-кассовой техники регулируется законом 54-ФЗ. Он говорит нам о том, что предприниматель обязан приобрести, зарегистрировать и применять в работе онлайн-кассу.

Для начинающих бизнесменов и тех, кто опоздал: с 1 июля 2019 года применять кассы должны все. Время отсрочек и переходных периодов прошло.

Поэтому, если вы собрались открывать интернет-магазин, касса потребуется по умолчанию и нечего рассуждать.

Исключения сделали для:

- предпринимателей, продающих товары собственного производства. Важное уточнение: под собственным производством понимаются товары ручной работы. Если вы купили линию по изготовлению брусчатки и начали ей торговать, касса понадобится; . В этом случае можно не выдавать кассовые чеки, хватит и БСО — бланков строгой отчетности. В простонародье — товарных чеков и подобных им документов (например, БСО “Экскурсионная путевка”).

Во всех случаях речь идет только об индивидуальных предпринимателях, не имеющих наемных работников (№ 129-ФЗ от 6.06.2019 “О внесении изменений в “Федеральный закон о применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации””)

Остальные обязаны:

- купить кассовый аппарат, соответствующий требованиям законодательства;

- зарегистрировать его в установленном порядке в налоговых органах;

- вступить в договорные отношения с ОФД (оператор фискальных данных);

- передавать информацию в ФНС через сеть интернет;

- выдавать покупателю кассовые чеки нового образца (формата фискальных документов).

Как работает онлайн-касса интернет-магазина

к содержанию ↑Принцип работы онлайн-касс

Главное отличие интернет-ККТ от касс старого образца в том, что они передают фискальные данные в Федеральную налоговую службу через всемирную паутину. Раньше вся информация до поры до времени хранилась во внутренней памяти ККТ — ЭКЛЗ.

Передача информации не осуществляется в налоговую напрямую, для этого есть промежуточное звено — оператор фискальных данных (сокращенно — ОФД). На его серверах и хранятся фискальные данные: кассовые чеки, отчеты о закрытии и открытии смен и прочие документы.

В кассе есть и свое запоминающее устройство — фискальный накопитель. Он хранит текущую информацию, а также подписывает фискальные документы электронной подписью.

Фискальный накопитель версии 1.1

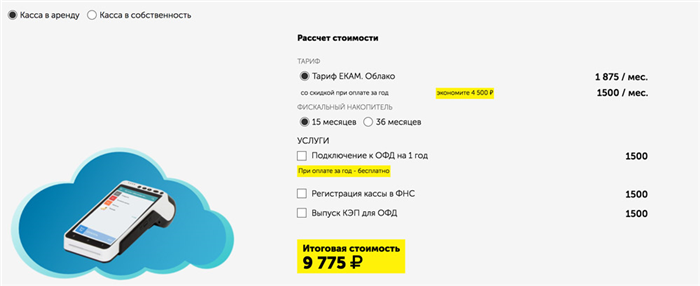

Электронные чеки можно отправить не только налоговикам, но и самому покупателю. Это важно в контексте статьи. Интернет-магазинам, не имеющим ПВЗ и принимающим оплату исключительно через сайт, могут ограничиться отправкой цифровых кассовых чеков.

к содержанию ↑Что с интернет-магазинами

Вообще законодательного разделения на обычную и интернет-торговлю нет. Правила игры для всех одни и те же. Правда, есть термин “дистанционная торговля”. Никаких привилегий это не дает, есть только небольшие различия в способах оплаты и выдачи чека, о которых расскажем ниже.

Все интернет-магазины, принимающие оплату от физических лиц (нал и безнал), должны делать это с использованием онлайн-касс.

Исключения сделаны только для предпринимателей, которые не берут деньги от покупателей сами, а делают это через платежного агента. В роли такового может выступать сторонняя курьерская служба (за исключением собственной службы доставки), “Почта России” и так далее.

В этом случае деньги принимает платежный агент — он и обязан выдать покупателю кассовый чек.

Если человек рассчитывается в пункте выдачи, оффлайн-магазине, или через курьера, продавец обязан выдать “живой” бумажный чек. Это прописано в статье 1.2 п. 5 Федерального закона № 54. Вот выдержка:

“. при осуществлении расчетов с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия и применением устройств, подключенных к сети «Интернет», обеспечивающих возможность дистанционного взаимодействия, обязаны обеспечить передачу покупателю кассового чека электронной форме на абонентский номер либо адрес электронной почты, указанные покупателем до совершения расчетов.

”

Если упростить: имеете возможность выдать бумажный чек — выдавайте. Нет такой возможности — вполне достаточно электронной копии. В распечатанном виде она имеет ту же юридическую силу, что и чек, распечатанный кассовым аппаратом.

Пример электронного чека

к содержанию ↑Варианты онлайн-касс для интернет-магазинов

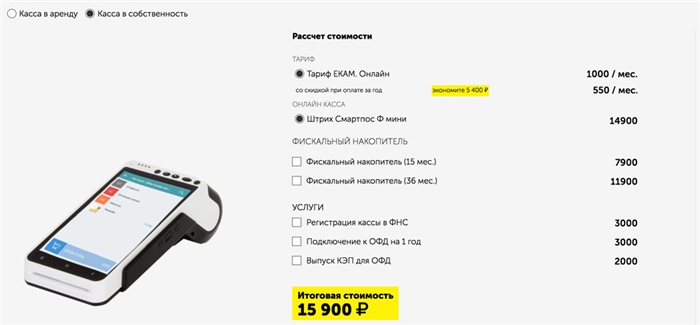

Облачные онлайн-кассы

Облачные кассы — лучшее на данный момент решение для интернет-магазинов. Суть в следующем: вы ничего не покупаете, а просто подключаете к сайту онлайн-кассу в виде SaaS-услуги.

Кассовый аппарат и фискальный накопитель в этом случае — компьютерная программа, установленная в дата-центре поставщика. Вы интегрируете ее с сайтом, расчетным счетом, системой оплаты и начинаете торговлю.

Облачная касса в автоматическом режиме отправляет электронные чеки в налоговую и покупателю при каждой транзакции.

Отсюда вытекает системный минус виртуальных касс — невозможность выдачи бумажного чека при оплате в пункте выдачи. Для этого есть другое решение — более универсальное.

Единая касса для сайта интернет-магазина и пункта выдачи

Решение представляет собой универсальный комплект: кассовый аппарат, интегрированный с сайтом и облачный модуль. Сама касса физически находится в оффлайн-магазине или на пункте выдачи. При этом устройство может принимать оплату на сайте и отправлять электронные чеки.

Одно из лучших решений на рынке ККТ — ЕКАМ.Онлайн. Позволяет завести на одно устройство несколько сайтов и пункт выдачи заказов. Еще один плюс — легкая интеграция со всеми популярными движками, CMS и API. Вот некоторые из них:

- ;

- 1С-Битрикс;

- Retail CRM;

- WordPress;

- Opencart.

Обычная онлайн-касса, интегрированная с сайтом

Мы неспроста поставили это решение на последнее место. Оно подойдет далеко не всем интернет-магазинам в силу некоторых особенностей. Но сначала о том, как это работает.

Схема такая: вы приобретаете кассовый аппарат с возможностью подключения к сайту. Такие варианты предлагают все ведущие производители: “Атол”, “Эвотор”, “Меркурий” и другие.

После этого устройство нужно интегрировать с самим интернет-порталом, а также расчетным счетом и системой оплаты. Устройство будет принимать платежи и отправлять чеки в автоматическом режиме.

А теперь минусы:

- трудности интеграции. Из-за большого количества различных платформ для создания сайтов интернет-магазинов не все кассы будут корректно работать в каждом конкретном случае. Возможны различные глюки и сбои в работе;

- высокая стоимость оборудования;

- сложности подключения такой кассы к нескольким сайтам. Как правило, решение работает в одноканальном режиме.

По этим причинам такой способ можно рекомендовать магазинам с уклоном в оффлайн-торговлю, но с возможностью заказа товаров через интернет-сайт. Если вы присутствуете только в онлайне и владеете несколькими сайтами, которые нужно завести на одну онлайн-кассу, такое решение не подойдет.

к содержанию ↑Варианты приобретения кассового аппарата

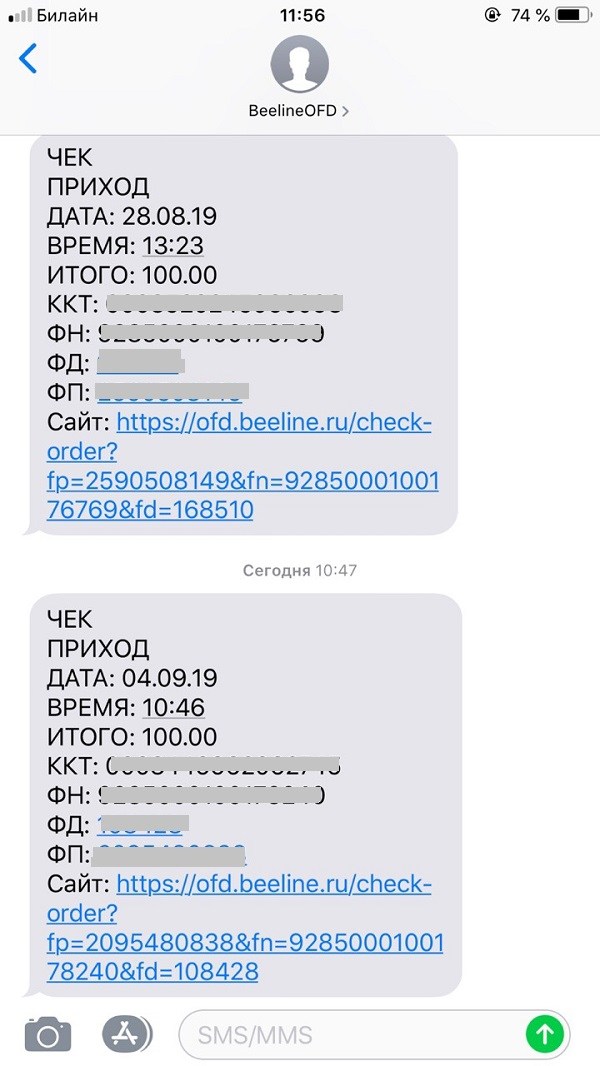

Покупка в собственность

Хорошее решения для долгосрочного проекта. Вы приобретаете кассу в одной из специализированных организаций, регистрируете ее и начинаете работать.

Плюсы:

- вы не ограничены договорами аренды и прочими условиями;

- кассу можно в любой момент продать, обменять или подарить;

- кассу можно поставить в пункте выдачи заказов и печать бумажные чеки;

- отсутствует арендная плата. Один раз заплатили и больше никаких расходов.

Покупка онлайн-кассы в собственность

Минусы:

- это относительно дорого. Правда, затраты со временем окупаются из-за отсутствия платежей по аренде;

- за оборудование, его техническое состояние и работоспособность отвечаете вы;

- если бизнес приходится закрывать, кассу надо продать. От арендованного устройства можно просто отказаться в любой момент.

Аренда онлайн-кассы

Неплохой вариант для стартапа или разового проекта. Правда, им с успехом пользуются и на постоянной основе.

Достоинства:

- кассовый аппарат можно в любой момент вернуть обратно поставщику. Бизнес не пошел, поменялась бизнес-модель, нет проблем: отдаем устройство собственнику и забываем о нем навсегда;

- все заботы по техническому обслуживанию лежат на арендодателе.

Недостатки:

- в итоге это получается дороже, как и при любой аренде. Попользоваться полгода-год — ок. Но если проект долгосрочный, все-же лучше купить кассовый аппарат в собственность;

- вы не являетесь хозяином кассы и не можете передать ее третьему лицу;

- если неверно составить договор аренды, платить придется даже если бизнес давно закрылся.

Зарегистрируйтесь в ЕКАМ.Онлайн и испытайте все бесплатно.

к содержанию ↑Покупка и регистрация онлайн-кассы

Алгоритм действий не зависит от того, какой вариант вы выбрали: облачную кассу, “живое” устройство или универсальное решение. Порядок действий один.

1 — Покупка кассового аппарата

Самый простой и безболезненный этап. Находите подходящее по цене устройство, оплачиваете его стоимость и забираете кассовый аппарат.

На что обратить внимание:

- касса должна соответствовать специфике бизнеса;

- количество сайтов интернет-магазинов, которые можно одновременно подключить к устройству;

- интеграция с популярными платформами — чем больше движков и API поддерживает касса, тем лучше;

- возможность подключения вспомогательных устройств, например, сканеров штрих-кода;

- онлайн-касса должна быть включена в реестр ККТ налоговой службы.

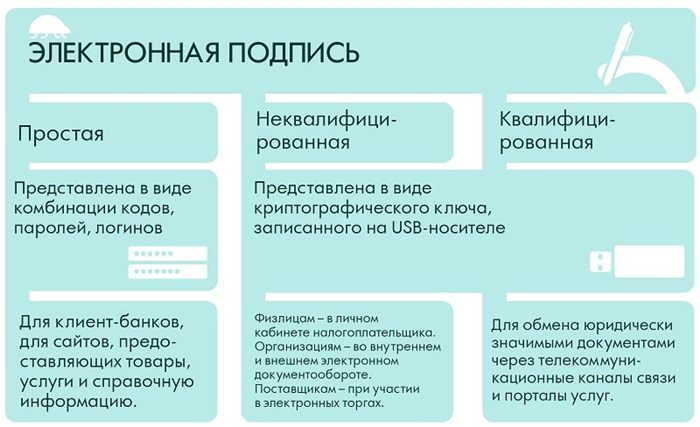

2 — Получение ЭЦП

Электронная цифровая подпись понадобится для регистрации в налоговой. Кроме этого признак проставляется на каждом фискальном документе.

3 — Регистрация в налоговой

Можно пойти двумя путями: нанести личный визит к налоговикам, либо сделать все через личный кабинет на сайте ФНС. Второй способ быстрее и удобнее. Для регистрации облачных касс подойдет только онлайн-регистрация.

4 — Заключение соглашения с ОФД

Делается исключительно через интернет. Услуги оператора не бесплатны. Годовое обслуживание обойдется в 3 тысячи рублей. Важный момент: оператор должен быть включен в реестр налоговой службы. С актуальным списком можно ознакомиться на сайте ФНС.

“Непросто это” — наверняка скажете вы. Да, если заниматься всем самостоятельно, это действительно сложновато. Однако, в большинстве случаев продавцы онлайн-касс берут всю работу на себя. В компании “ЕКАМ” вы получаете помощь в регистрации кассы, получении ЭЦП и заключении соглашения с ОФД.

к содержанию ↑«Выдавать чек — это обязанность»: замначальника УОК ФНС рассказал об изменениях в области применения онлайн-касс в 2024 году

Второго июня 2024 года прошел вебинар, посвященный нововведениям в применении контрольно-кассовой техники (ККТ). Спикером мероприятия выступил заместитель начальника Управления оперативного контроля ФНС России Александр Александрович Сорокин. Он рассказал:

- об изменениях в контроле использования онлайн-касс в 2024 году;

- о моратории на проведение плановых проверок владельцев ККТ;

- об электронных чеках и нюансах их представления;

- о законодательных инициативах и изменениях в Кодексе об административных правонарушениях;

- об автоматизированной упрощенной системе налогообложения (АУСН).

В конце вебинара А. Сорокин ответил на вопросы слушателей. В статье — краткое резюме по каждой из обозначенных тем.

к содержанию ↑Как изменился подход в контроле за применением ККТ в 2024 году

Спикер сообщил, что контроль и надзор за соблюдением порядка применения онлайн-касс осуществляется в соответствии с требованиями Закона № 248-ФЗ от 31 июля 2020 года и Постановлением Правительства № 272 от 28 февраля 2024 года.

«Общий тренд… в Российской Федерации — это унификация всех процедур контроля. И все эти процедуры прописаны в 248-ФЗ».

Эксперт рассказал об изменениях, которые вступили в силу с 1 марта 2024 года.

Появился новый регулятор

Назначен новый регулятор в сфере применения контрольно-кассовой техники — Министерство экономического развития РФ. Алгоритм взаимодействия с ним ФНС и собственника онлайн-кассы такой: если при проведении контрольного мероприятия (проверки) налоговому органу или проверяемому лицу (предпринимателю, компании) что-то непонятно, то он обращается именно в Минэкономразвития.

Этот федеральный орган разбирается в ситуации и дает исчерпывающий ответ.

Плановые и внеплановые проверки

Плановые проверки отменены. До марта 2024 года план контрольных мероприятий в сфере применения ККТ утверждался на год.

Затем документ размещался на сайте ФНС, и собственник ККТ мог увидеть его, изучить. Если находил себя в плане, успевал подготовиться к визиту инспекторов.

С 1 марта такие проверки не проводятся. О внеплановых мероприятиях контролируемое лицо не уведомляют.

По словам А. Сорокина:

«Это логично. Потому что если мы будем оповещать людей, которые будут подвергнуты контролю, что придет проверка по применению контрольно-кассовой техники, то, естественно, поведение таких людей меняется. Я, например, вижу лишь один профит в этой ситуации. Это сообщать, что плановая проверка будет, и не проводить такую проверку. И с учетом технологий, которые у нас используются в применении ККТ, а это — передача данных в онлайн-режиме, — мы можем увидеть изменение поведения налогоплательщика. То есть уведомили, что проведение будет. Изменилось поведение, появились чеки, появилась выручка. А сами не пришли. И, соответственно, использовать этот период как эталонный. Для того, чтобы понимать, как себя ведет налогоплательщик в целом в течение года — добросовестно или недобросовестно».

Контрольные мероприятия, предусмотренные в законе № 248-ФЗ, условно делятся на две группы.

- контрольная закупка;

- выборочный контроль;

- рейдовый осмотр;

- документарная проверка;

- инспекционный визит и выездная проверка — возможны дистанционно по аудио- или видеосвязи

- выездное обследование;

- наблюдение за соблюдением обязательных требований по работе с кассой — сотруднику налогового органа достаточно иметь доступ к базе ФНС в онлайн-режиме

Лектор назвал ключевой показатель контроля за использованием ККТ. Это соотношение количества онлайн-касс, применяемых с соблюдением требований законодательства, и общего количества зарегистрированной контрольно-кассовой техники на конец отчетного периода (календарного года).

к содержанию ↑«Для того чтобы говорить об эффективности контроля, должен осуществляться ежегодный рост показателя на 5 %», — подчеркнул он.

Мораторий на проведение плановых проверок по применению ККТ

Эксперт сообщил, что по всем мероприятиям контроля за применением онлайн-касс, которые регулируются законом № 248-ФЗ, действует мораторий — объявленный правительством запрет или отсрочка.

| Вид проверки | Мораторий |

| Плановая | Согласно ст. 5 закона № 46-ФЗ от 08.03.2022, плановые проверки субъектов малого предпринимательства не проводятся до 31.12.2022. Исключения — в ст. 26.2 закона № 294-ФЗ от 26.12.2008 |

| Внеплановая | Согласно Постановлению Правительства № 336 от 10.03.2022, внеплановые проверки, контрольные мероприятия проводятся только: 1) по согласованию с прокуратурой; 2) по решению руководителя ФНС или его заместителя. Если же при выездном обследовании выявлены нарушения, тогда инспектор вправе провести контрольную закупку. При этом проверку нужно обязательно согласовать с руководителем Налоговой службы |

А. Сорокин о внеплановых проверках:

Следующая«Пока поручений таких нет. Мы…находимся в…паузе по проведению контрольных мероприятий. Соответственно, если такое решение появится, то оно будет доведено до сотрудников территориальных налоговых органов. Соответственно, они уже будут действовать в рамках этого решения, поручения».